Bu Hafta ABD ve İngiltere’de GSYH, Euro Bölgesi’nde TÜFE Öne Çıkıyor

2022.09.26 06:00

[ad_1]

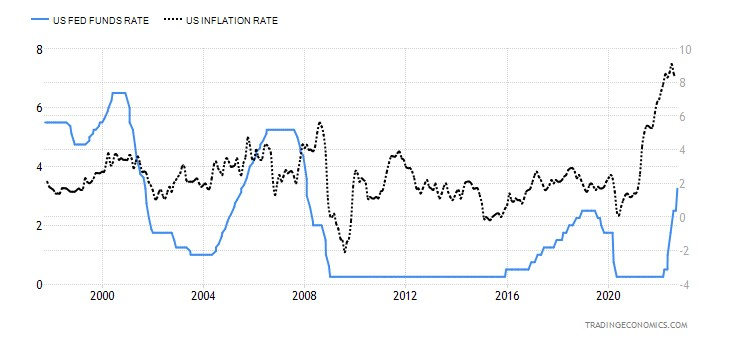

Küresel piyasalarda bu hafta ve ’de ikinci çeyreğe ilişkin büyüme ve Euro Bölgesi’nde öncü takip edilecek. Geçtiğimiz hafta ABD Merkez Bankası () politika faizini beklentilere paralel olarak 75 baz puan artırarak %3,00 – 3,25 aralığına yükseltti. Fed 2022 yılında düzenlemiş olduğu 6 ’de 5 faiz artırımına giderek faizleri 300 baz puan artırdı. Fed’in uygulamış olduğu sıkılaştırıcı para politikası (borçlanma maliyetlerinde artış) büyüme üzerinde riskleri artırıyor.

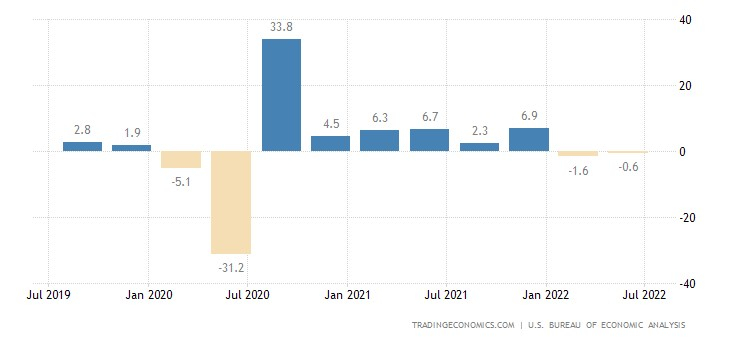

ABD’de ekonomisi 2022 yılının birinci çeyreğinde %-1,6 daralma kaydetti. İkinci çeyreğe ilişkin iki öncü veri %-0,9 ve %-0,6 ABD’nin teknik olarak resesyona girdiğini işaret ediyor olsa da, 29 Eylül Perşembe TSİ 15.30’da nihai GSYH teknik resesyonu teyit eder nitelikte mi olacak, piyasalar açısından yakından izlenecek. ABD’de ikinci çeyreğe ilişkin büyümenin öncü verilere paralel olarak %-0,6 daralma kaydetmesi bekleniyor.

Büyüme verisi ardından konuşmaları bulunan Fed üyelerinden ve ’ın vereceği mesajlar varlık fiyatlamalarında volatiliteyi artırabilir. ABD’de bir diğer önemli veri olarak öne çıkıyor. Fed’in enflasyon hedeflemesinde dikkate aldığı kişisel tüketim harcamaları fiyat endeksi (PCE) 30 Eylül Cuma TSİ 15.30’da yakından takip edilecek.

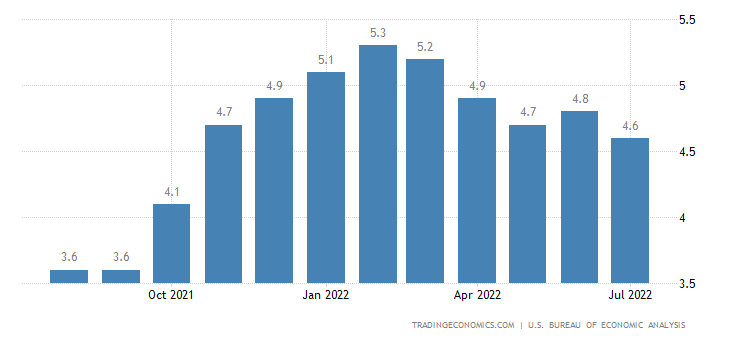

Temmuz ayında PCE enflasyon yıllık bazda %6,3’e yükseliş kaydederken, %-0,1 daralma kaydetti. Çekirdek PCE ise %0,1 artış kaydederken, ise %4,6 seviyesinde gerçekleşti. Fed Eylül projeksiyonunda ise 2022 yıl sonu için PCE enflasyon hedefini yukarı yönlü revize etti. Fed PCE enflasyon hedefini %5,2’den %5,4’e, çekirdek PCE hedefini ise %4,3’den %4,5’e çıkardı. Geçtiğimiz hafta ABD’nin üç ana endeksi Fed’in agresif faiz patikasında devam edeceğine ilişkin beklentilerin güçlenmesi ve resesyon korkuları 3,5 ayın en kötü kapanışını gerçekleştirdi.

ABD Endeks Karşılaştırma

Haftayı %-3,99, %-4,65 ve %-5,07 değer kaybıyla tamamlarken, üç ana endeksin yılbaşından bu yana getirilerine baktığımızda ise Dow Jones %-18,57, S&P500 %-22,51 ve Nasdaq %-30,53 değer kaybetti. Geçtiğimiz hafta İngiltere Merkez Bankası (BoE) takip edildi. Banka beklentilere paralel olarak politika faizini 50 baz puan artırarak, %2,25 seviyesine yükseltti.

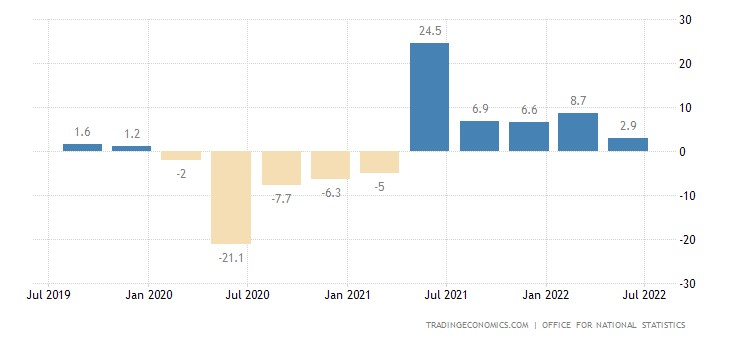

İngiltere’de bu hafta GSYH piyasaların odağında olacak. BoE’nin Aralık 2021’den bu yana 215 baz puanlık faiz artırımının ekonomik büyüme üzerindeki etkileri yakından izlenecek. Haftanın son işlem gününde İngiltere hükümeti enerji krizi ve büyüme ilişkin olarak 1972’den beri görülmeyen en büyük vergi indirim paketi açıklamasının ardından 1985 yılından beri görülmeyen en düşük seviyeyi test etti. Açıklanan paketin büyüme ve üzerinde yukarı yönlü baskı oluşturması BoE’nin daha sert faiz artırım ihtimalini yükseltti. Karar sonrası piyasalarda Kasım’da gerçekleştirilecek olan toplantıda BoE’nin 100 baz puan faiz artırımı %50’yi geçti.

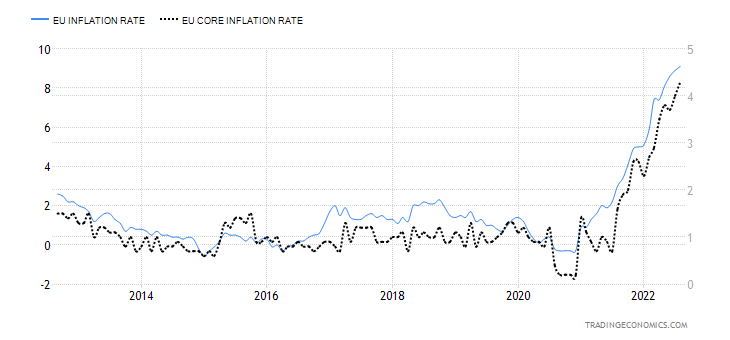

Euro Bölgesi Çekirdek TÜFE ve Manşet

Euro Bölgesi Çekirdek TÜFE ve Manşet

Euro Bölgesinde bu hafta öncü TÜFE yakından takip edilecek. Avrupa bölgesinde devam etmekte olan gaz tedarik sıkıntısı enerji maliyetlerini yükselmesine neden olurken, enflasyon üzerinde yukarı yönlü baskıları artırmaktadır. 30 Eylül Cuma TSİ 12.00’de açıklanacak olan öncü TÜFE’nin %9,1’den %9,6’ya artış kaydetmesi beklenmektedir. TÜFE’nin Avrupa Merkez Bankasının (ECB) alacağı kararları etkileme gücü yüksek olduğu için önem arz ediyor. Hafta genelinde Başkan ve üyelerin açıklamaları parite üzerinde volatiliteyi artırabilir.

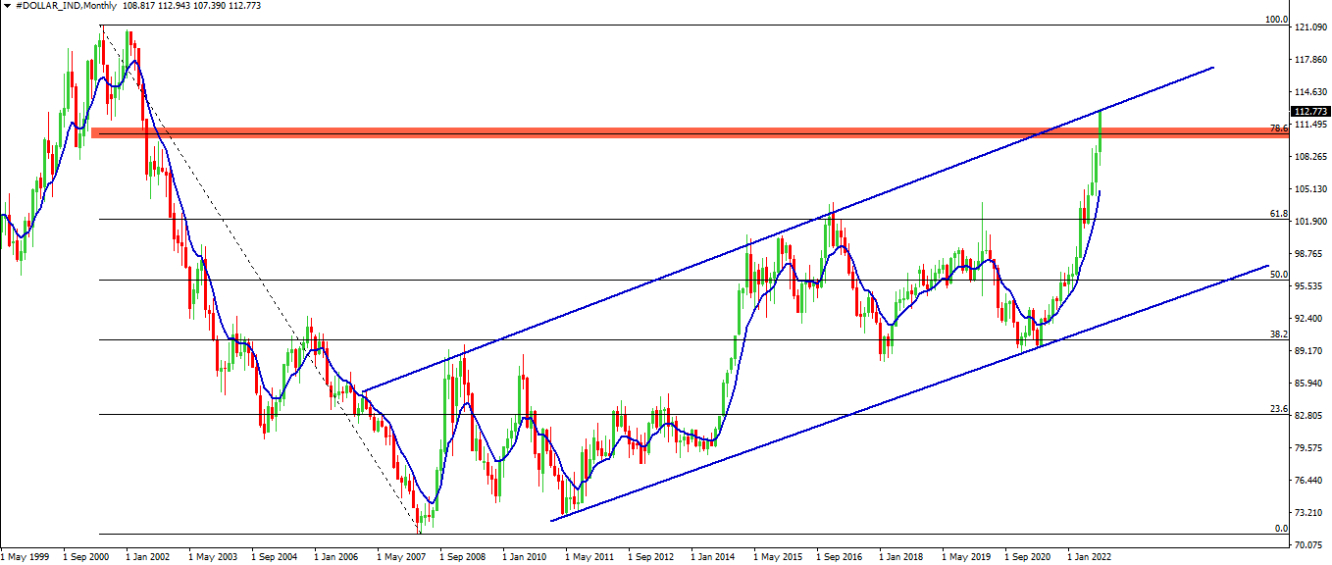

Fed’in projeksiyonlarında 2023 yılında faiz artışlarına devam edileceği sinyalleri sonrası küresel çapta değer kazanımıyla dikkat çeken DXY, küresel risk iştahının düşmesine neden olmaktadır. DXY’de Fibonacci %78,6 (110,47) üzerinde aylık kapanışların alınması yukarı yönlü ivmenin artarak devam etmesine yol açabilir. Hafta genelinde DXY’nin seyri varlık fiyatlamaları açısından yakından takip edilecek. Yukarı yönlü hareketlerde 113,30 ve 113,70 kademeli direnç olarak izlenebilir. Aşağı yönlü hareketlerde ise 112,00 ve 111,50 destek olarak takip edilebilir.

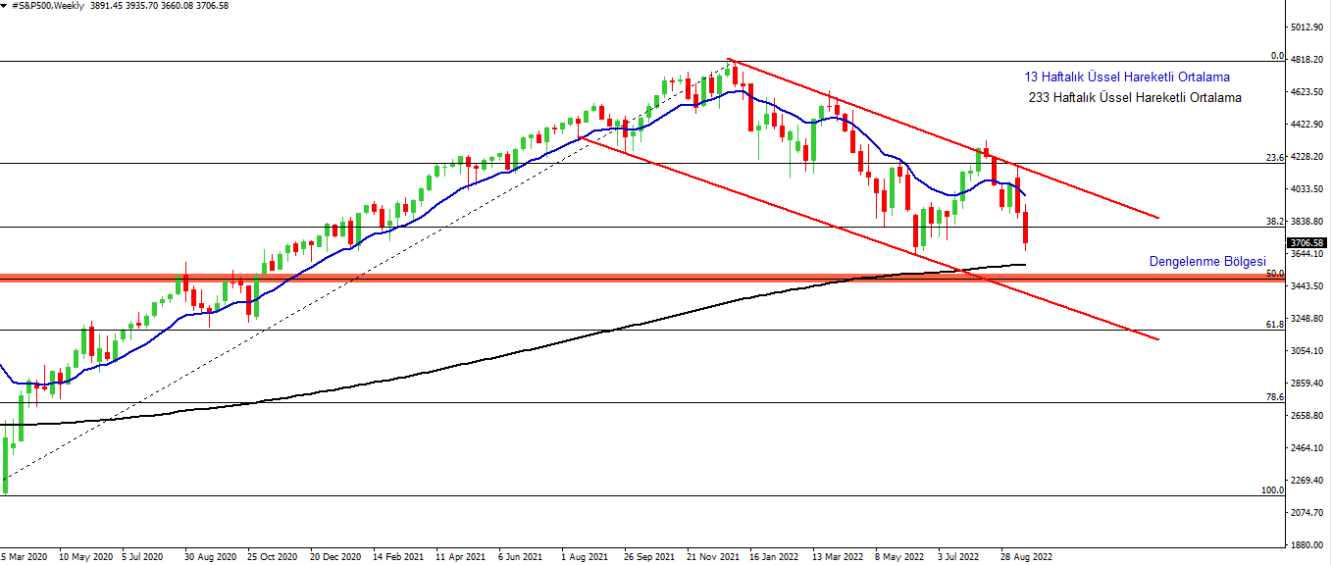

Endekste takip etmiş olduğum 233 haftalık üssel hareketli ortalamanın (3,572) orta vadeli alıcı ve satıcıların karar noktası olduğunu ve bu bölgenin dengelenme bölgesi olabileceğini düşünmekteyim. S&P 500’de 4,000 – 4,200 bölgesi üzerinde haftalık kapanışlar alınmadığı sürece yükselişler satış fırsatı olarak değerlendirebilir. Aşağı yönlü hareketlerde ise 3,572 – 3,484 bölgesinin güçlü destek görevi görebileceğini ve yukarı yönlü tepki denemeleri içerisine girebileceği düşünülebilir.

[ad_2]

Source link